Retiro de YPF de yacimientos maduros: ¿el ocaso de la Mendoza hidrocarburífera?

El directorio de YPF aprobó el pasado 29 de febrero, el plan de desprenderse de 55 áreas convencionales (1) en campos maduros, con el objetivo de optimizar su portfolio de inversiones, orientado principalmente a la explotación no convencional (2) en el yacimiento Vaca Muerta, pero también con los proyectos en el offshore en mar argentino (el primer pozo exploratorio Argerich pronto a perforarse) y el no convencional en la roca madre Palermo Aike en Santa Cruz.

Los yacimientos maduros que YPF dejaría se encuentran fundamentalmente en las provincias de Chubut, Santa Cruz, Mendoza y Neuquén. A fin de permitir la venta de los yacimientos, YPF hizo una revaluación de esos activos por el equivalente a 1800 millones de dólares, aunque esto implica una pérdida patrimonial en sus balances.

Las áreas de las cuales YPF se va a desprender, representan el 60% de la producción de petróleo convencional y el 40% de la producción de gas convencional a nivel nacional. En este contexto, la decisión de YPF resulta de mayor importancia en la industria nacional de hidrocarburos.

Este informe se propone esclarecer de qué manera la mayor empresa del país, y a su vez mayor productor de hidrocarburos, podrá concretar el plan aprobado, y los riesgos para las provincias donde están estos yacimientos, poniendo énfasis particular en la Provincia de Mendoza.

Situación actual

La serie de datos de producción total de petróleo a nivel nacional desde 2009 a la fecha, permite observar un declino persistente de la producción, sólo revertido a partir de la explotación no convencional iniciada en 2014, y con fuerte ritmo de crecimiento a partir del 2017, llegando en 2023 a representar el 47.5% del total.

Esta situación del declino en la producción se observa en todas las cuencas productivas.

Cuando se pone el foco en el gráfico de producción total de YPF, que es el mayor productor de hidrocarburos (alrededor del 65%) y refinador del país (54%, y le siguen Shell y Axion con 22% y 12% respectivamente) se observa que la tendencia general es incluso más acelerada.

El crecimiento de la producción no convencional de Vaca Muerta,creó una nueva dinámica en la industria petrolera, que hace a las cuencas compitan por capital, mano de obra e insumos. Es decir, se genera un costo de oportunidad en la inversión, entre la producción convencional y la no convencional, a favor de esta última.

Como vemos, el tema no es nuevo, y el asunto motivó al anterior gobierno sobre fines de 2023, a presentar ante el Congreso un proyecto para crear un régimen de incentivos a las áreas maduras de hidrocarburos, con las firmas de Alberto Fernández, Sergio Massa y Agustín Rossi, que no prosperó.

Recientemente el directorio de YPF en pleno, con el voto positivo de los Directores de las Provincias, y el voto negativo del Director que representa al gremio SUPeH, aprobó formalmente, consolidar este plan de desinversión, desprendiéndose de un paquete de 55 áreas maduras en cuatro provincias del país, para concentrar sus inversiones en Vaca Muerta.

La decisión de optimizar su portafolio conlleva una evaluación de recuperabilidad del valor contable de estos activos, con un indicador de deterioro del mismo, al 31 de diciembre de 2023 estimado en 1.800 millones de dólares.

El desprendimiento de bloques marginales siempre estuvo en carpeta de las diversas conducciones de YPF en los últimos años, y como se aprecia en las estadísticas ya venía ejecutándose. El escenario político hoy juega a favor para avanzar rápidamente en este camino, ya que se prioriza por parte del Poder Ejecutivo Nacional, a través del nuevo directorio de YPF, una política de liberalización de los precios de hidrocarburos, la paridad de precios con el mercado internacional y por ende la libre exportación de las operadoras.

A la fecha, el portfolio del upstream (3) de YPF se divide un 50% en Vaca Muerta y un 50% en el convencional. La meta (4) es cambiar la ecuación a un 80% en el no convencional neuquino y 20% en los yacimientos tradicionales.

Entre las opciones que se barajan para desprenderse de la operación de las 55 áreas están, la reversión de áreas a las provincias, la venta de activos entre privados, o la cesión de operaciones.

Más allá del tipo de camino que YPF elija para salir de esas áreas maduras, surgen otros interrogantes, como la velocidad con la que se lleve a cabo el proceso de transición entre la operación de YPF y el eventual nuevo operador.

En este sentido, un aspecto destacado dentro de la transición es la responsabilidad sobre los pasivos ambientales generados por YPF a lo largo de décadas de operación de dichos yacimientos, como por eventuales cierres definitivos de pozos (5), remediación de piletas de lodos, ductos como oleoductos, gasoductos, caminos, todos activos que una vez en desuso pasan de ser activos de un área en producción a pasivos ambientales que el operador del yacimiento debe sanear para restituir el área a su condición original pre producción de hidrocarburos.

Otro aspecto destacable de la transición es la posibilidad (real o no) de que pymes locales (existentes o nuevas), puedan ingresar a un negocio de mayor escala y complejidad como lo es la industria de los hidrocarburos. Teniendo en cuenta que este es un sector altamente concentrado tanto por sus altas barreras de entrada en capital y know how. La readecuación de la cantidad de operarios de esos yacimientos, – que explica el elevado lifting cost (6) de los campos –, indica que será necesaria una profunda negociación con los sindicatos petroleros.

También es importante tener en cuenta la posibilidad real de que los estados provinciales puedan diseñar políticas públicas para fomentar la actividad en este nuevo escenario de retirada de YPF, sea mediante una reducción de regalías y/o regalías diferenciales, un acompañamiento financiero mediante créditos fiscales (ver Mendoza Activa) (7), un Programa de Ciencia y Técnica que coadyuve en la I&D de tecnologías apropiadas o la eventual participación directa de sus propias empresas de hidrocarburos (8).

La única certeza frente a esto es que YPF dejará de trabajar en esas áreas, y en consecuencia los gobiernos provinciales deberán tomar decisiones sobre el futuro de las cuencas, y diseñar las estrategias adecuadas para sacar el mejor provecho, y esto sólo es posible si YPF actúa en forma coordinada con cada provincia.

En resumen: el proceso de inversión en Vaca Muerta se comporta en espejo como un proceso de desinversión en el resto de los yacimientos maduros. En este sentido, la estrategia de YPF es riesgosa para las provincias de las cuales se va a retirar. El modelo 4X4 YPF se podría resumir en la siguiente lógica: Achicar la producción marginal para agrandar la potencial, parafraseando el conocido “achicar el Estado para agrandar el país”.

Estudio de caso: provincia de Mendoza

Esta tendencia general a nivel país, se verifica casi en espejo en las diferentes cuencas productivas del país. En nuestro caso hemos elegido a la provincia de Mendoza, con sus dos cuencas, la muy madura cuenca cuyana y la alicaída cuenca neuquina en explotación convencional (es importante remarcar que el declino en esta cuenca es similar tanto en la zona de Mendoza como Neuquén).

Considerando los niveles de producción desde el 2009, la caída de producción de Mendoza es superior al 40% (Gráfico V).

En el gráfico VI se observa un pronunciado descenso del ritmo de perforaciones, levemente amesetada por fuertes estímulos fiscales entre 2020 y 2022, pero prácticamente sin perforaciones nuevas, lo que permite anticipar una caída mayor de producción en el futuro cercano.

Relacionando la caída de la producción con la recaudación fiscal de Mendoza y con el objetivo de ilustrar la magnitud del impacto que esto tuvo en las regalías percibidas por Mendoza, elaboramos el siguiente cuadro, que, como a lo largo de la serie los precios del barril resultan variables y el porcentaje concreto de tributo depende de cada yacimiento, hemos considerado un precio de 56 UDS/bbl y un 12 % de regalías.

Si se calcula la diferencia entre las regalías estimadas del año 2023 con respecto al pico de 2015, esto significa aproximadamente 50 millones de dólares menos por año en regalías (para dimensionar, el acumulado de 8 años implica ingresos perdidos equivalente a medio Portezuelo del Viento) (9). Además, el menor nivel de actividad impacta negativamente en toda la cadena productiva y en el empleo.

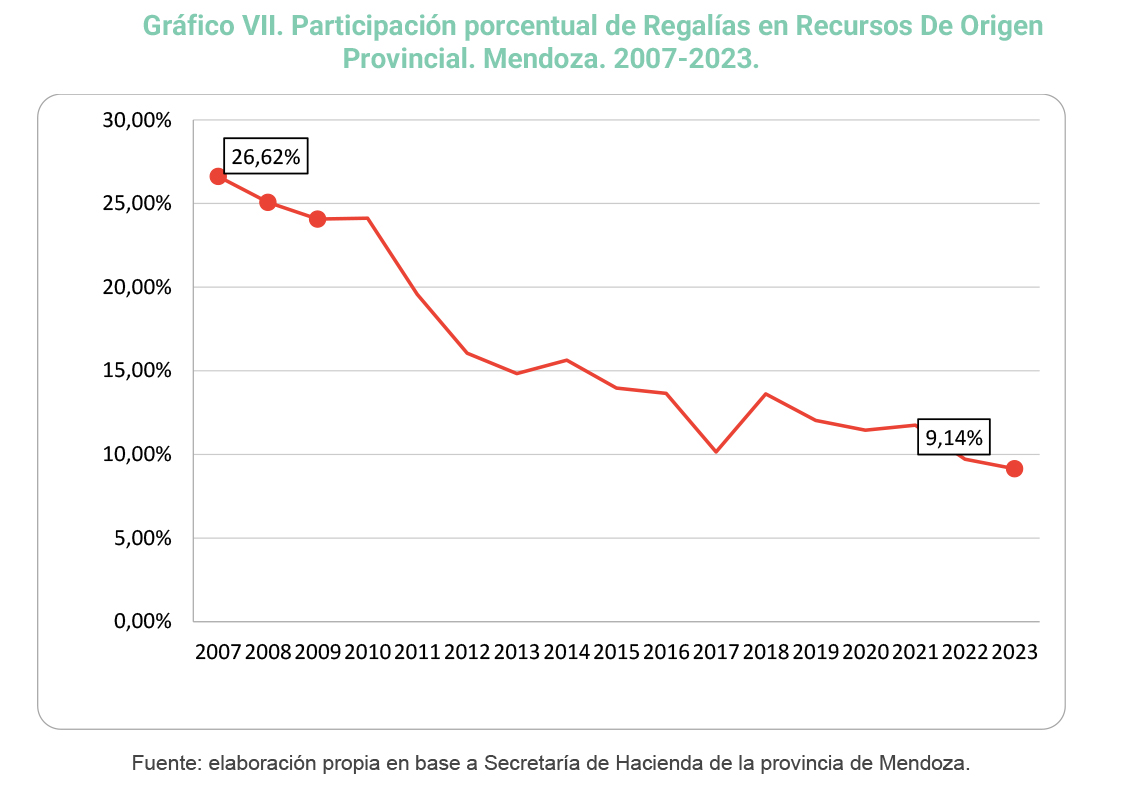

En el gráfico VII se observa la caída del peso de las regalías en los recursos de origen provincial, donde pasaron de representar el 26,62% en 2007 al 9,14% en 2023. Lo que demuestra el importante impacto fiscal que representó para la provincia la caída de la producción.

La actividad hidrocarburífera, explica actualmente el 11% del Producto Bruto Geográfico de Mendoza, y si bien llegó a representar más del 25% del PBG provincial, la dinámica del sector sigue siendo clave para el desarrollo económico de la provincia. Es importante recordar que Mendoza estuvo en el podio de producción nacional, desde los años ‘50 hasta los ’70.

En términos de empleo, el último dato disponible en base al SIPA (10), a noviembre de 2023 en el Sector se registran 3.385 empleos privados, cifra que se incrementa si se consideran otros gremios, como Uocra, Supe y camioneros. Si se considera el personal directo e indirecto de empresas proveedoras, se puede afirmar que afecta a aproximadamente 10 mil trabajadores.

YPF en Mendoza

En el Gráfico VIII se observa que la producción de YPF sigue la misma tendencia de caída que la producción total de Mendoza. Si se analiza el peso de YPF en el upstream a nivel provincial, se observa que su participación es mucho mayor que a nivel nacional. Esto puede apreciarse en el siguiente gráfico de producción total de crudo en Mendoza, en el que se observa que YPF concentra un 65 % (en promedio en la serie), lo que representa una posición dominante. El 35 % restante, se distribuye entre 11 empresas, entre las que se destacan PCR, Pluspetrol, Aconcagua, El Trebol, Hattrick, Roch, etc.

Lo concreto es que YPF, a la fecha concentra más del 60% de la actividad en declinación y que de sus 3500 pozos aproximadamente el 50% están inactivos.

Sin detalles concretos aún definidos, se sabe que el plan de YPF contempla entre 14 y 16 áreas, cuyo vencimiento opera entre 2025 y 2027. Justamente el exiguo plazo, en caso de reactivación (cualquiera sea el sujeto económico que esté dispuesto a ello), requerirá mayores plazos para permitir las inversiones.

Las posibilidades son:

- Que YPF decida rescindir la concesión, cumpliendo con legislación nacional, la Ley de Hidrocarburos17.319 que reglamenta el abandono de los pozos, y por supuesto la normativa ambiental de la provincia, con los altos costos que esto implica para la empresa, y todo el proceso supervisado por la DPA (Dirección de Protección Ambiental). Este camino llevaría a una paralización productiva de los yacimientos hasta una eventual concesión posterior, proceso que en el mejor de los casos (poco realista) puede demorar al menos 2 años.

- Que YPF decida la tercerización de la operación por acuerdo con otro operador. La responsabilidad ante la provincia sigue siendo de YPF, pero para eso, resulta imprescindible prorrogar los plazos de la concesión para permitir el recupero de las inversiones adicionales necesarias. Debido a la baja rentabilidad de estos pozos convencionales se espera que la provincia, a través de la Dirección de Hidrocarburos ofrezca incentivos adicionales, por ejemplo, reducción de regalías o regalías diferenciales sobre cierto volumen de producción o beneficios similares.

- Que YPF decida directamente la venta a otras compañías de perfil mediano más enfocadas en la producción marginal. El Gobierno, a través de la Dirección de Hidrocarburos, deberá evaluar solvencia económico-financiera y técnica de los interesados, para llevar adelante el proceso de inversión necesario, para operar bajo estándares ambientales incluyendo los pasivos heredados. En este supuesto, entran en el radar, operadores petroleros más pequeños, que apuntan a un negocio de escala, como, por ejemplo, las recientes operadoras petroleras Jet Oil, Aconcagua Energía y/o actores nuevos que ven la oportunidad de diversificarse

Las dos últimas modalidades apuntan a lo mismo, a racionalizar el costo operativo y rentabilizar las inversiones adicionales.

La decisión de desprenderse de estas áreas, que en teoría sería buena para YPF ya que optimizaría sus recursos concentrándose en donde hay mayor rentabilidad y potencial de crecimiento en producción, quizás no lo es necesariamente para la provincia de Mendoza, ni para las empresas locales de servicios petroleros o los sindicatos, que de alguna manera corren el riesgo de caer en una situación de menor actividad, si no se encuentra un comprador u operador para algunos de estos activos maduros.

A la par del riesgo patrimonial que supone para la provincia de Mendoza, quedarse con empresas sin el suficiente capital para afrontar tanto el proceso de inversión necesario para reactivar la producción como, en un futuro no muy lejano la remediación de los pasivos ambientales acumulados durante décadas por YPF.

Aún existen varias restricciones de disponibilidad para adquirir o importar plataformas y equipos, de modo que la transición de estas áreas a un nuevo operador no es una historia de éxito inmediato

Así mismo, Mendoza también tendrá la opción de decidir el grado de participación que podrá tener su propia empresa de energía, EMESA, que ya opera 2 áreas maduras:

- Vega Grande– Decreto 808/2021 – Concesión por 25 años – En sociedad, por contrato directo con Jet Oil y Ven Oil.

- Loma de la Mina – Decreto 1956/2021 – Concesión por 25 años – Por concurso público el operador seleccionado del área fue la UTE Velitec y Alianza Petrolera SA (con vencimiento en enero 2024).

Obviamente se trata de un desafío complejo, tanto en términos legales (contratos vigentes con vencimiento inminente y obligaciones de remediación de pasivos ambientales, prórrogas imprescindibles para viabilizar el recupero de las inversiones), técnicos (solvencia técnica y económica – financiera de los posibles nuevos jugadores), temporales (todo señala que esto debe resolverse en breve), de magnitud (14 a 16 áreas, 1700 pozos inactivos, sólo en Mendoza, pero en competencia entre las diferentes áreas en las 4 provincias) en el contexto actual.

Algo notorio o al menos singular y que sin duda agrega complejidad en este proceso, es el hecho de que, en Mendoza, las áreas de Ambiente y Energía, la DPA —Dirección de Protección Ambiental — y la Dirección de Hidrocarburos, dependen de la misma funcionaria, que es a su vez, la representante ante el Directorio de YPF.

Respecto al contexto, debe señalarse además, que el nuevo proyecto de Ley Ómnibus, contiene un capítulo sobre energía, que introduce más de 50 modificaciones en la ley de Hidrocarburos 17.319. Particularmente el artículo 27 bis prevé la posibilidad de reconvertir un área de concesión convencional en no convencional, por única vez, renovando un periodo de treinta y cinco años (35) años computados desde la fecha de la solicitud.

El proceso de desinversión en yacimientos convencionales de YPF existe desde hace al menos una década. YPF mantiene en Mendoza una posición dominante de mercado en lo que refiere al upstream (producción primaria) mientras que se comporta casi como un monopsonio en el downstream (refinación) dado que toda infraestructura de evacuación de los yacimientos va a parar a su propia refinería. Pasivos ambientales potenciales: de 3500 pozos que posee YPF, la mitad están inactivos, si tan solo la mitad de esos 1750 pozos deben cerrarse definitivamente, estamos hablando de un enorme costo de remediación ambiental.

En un mercado altamente concentrado, es un enorme desafío encontrar sustitutos aptos (con solvencia técnica y económica financiera) en forma rápida para reemplazar la salida de un jugador clave. El mercado del upstream tiene enormes barreras de entrada tanto técnicas como de capital.

Reservas

La caída del nivel de inversiones, materializada en una disminución del nivel de perforaciones tiene su claro correlato en la disminución de las reservas, en Mendoza, desde el 2017 del orden del 44%

Las reservas de gas y petróleo representan, en su forma más simple, recursos descubiertos que se podrán aprovechar en el presente y futuro. Como tal, son uno de losprincipales indicadores para evaluar el potencial de producción petrolera de un país o una empresa y, por lo tanto, determinar su valor actual.

El proceso para incorporar y reportar reservas es complejo, esencialmente busca que se tomen en cuenta tres factores para estimar las reservas: la calidad del yacimiento y la existencia de hidrocarburos; la tecnología necesaria para extraerlos; y los factores económicos de comercialidad. Dicho de otra forma, las reservas representan recursos descubiertos que, con la tecnología, precios, y estructura de costos actuales, se pueden aprovechar. Estas Certificaciones (11) las realizan las empresas operadoras y son auditadas por auditores independientes por ellas mismas contratadas y luego presentadas a la Secretaria de Energía de la Nación. La normativa vigente establece que todas las reservas deben calcularse en dos modalidades: hasta el Fin de la Concesión (FC) y hasta el Fin de la Vida Útil del yacimiento (FVU).

Las reservas de petróleo, convencional y no convencional, en términos de reservas probadas hasta el fin de la vida útil de los yacimientos, para el total del país, al 31 de diciembre de 2022, de acuerdo con el último dato público de la Secretaría de Energía.

Como puede apreciarse la composición actual de reservas en el país es casi 50% convencional y otro 50% no convencional, esencialmente concentrado en Neuquén.

La provincia de Mendoza participa con el 7.76% del total de reservas convencionales, bastante por detrás de Chubut y Santa Cruz.

Ahora bien, si consideramos sólo los yacimientos en manos de YPF

Se puede observar que YPF tiene sólo el 14% de las reservas convencionales totales del país, distribuida entre las provincias de Santa Cruz, Chubut y Mendoza en proporciones bastante más equilibradas.

Aun no se tiene el detalle concreto de las áreas de las que YPF se desprenderá en la Provincia, se habla de 14 o 16 áreas. Sin embargo, en la siguiente tabla se presenta las reservas en millones de m3 de cada concesión (involucra varios yacimientos) al 31 de diciembre de 2022 como reservas comprobadas hasta el fin de la vida útil de cada yacimiento.

Como se observa, las primeras 5 concesiones concentran prácticamente el 90% de las reservas de YPF en la Provincia.

Sin duda, para mejorar los factores de recobro, será necesario avanzar aplicando tecnologías de recuperación secundaria y terciaria para la recuperación mejorada de petróleo con inyección de polímeros y desarrollar tecnologías apropiadas allí donde la temperatura es una limitante. Se trata en general de tecnologías intensivas en capital y conocimiento.

El análisis de los potenciales inversores deberá contemplar el valor recuperable del área versus la inversión que debe realizarse y el tiempo de operación de la misma.

La promesa de Vaca Muerta en Mendoza

Mientras la producción de Mendoza cae en picada, se asiste con expectativa a los primeros pozos exploratorios que refieren la enorme oportunidad del desarrollo de la lengua mendocina de Vaca Muerta (35% del yacimiento), con la esperanza de que Mendoza recupere su estatus de provincia productora de petróleo y que vuelva a ser una actividad que motorice la economía.

La existencia de hidrocarburos bajo la superficie adquiere importancia real sólo si el mismo resulta económicamente explotable. Es decir, para que el recurso se convierta en reserva, y pueda ser extraído, es necesario que con las técnicas y precios actuales el mismo genere un flujo de fondos que permita pagar la inversión y obtener la rentabilidad requerida por la industria.

Está pendiente el enorme desafío de dotar, a la región sur provincial, de la infraestructura necesaria para permitir tal explotación: viabilizar los recursos en la superficie para viabilizar los recursos en el subsuelo, entre otros concretar el Parque Industrial y de Servicios Pata Mora, la RP189, la RN40, la línea eléctrica Cortaderal – PRC – Pata Mora, etc.

En la siguiente infografía, podemos observar que, en sintonía con la concentración e intensificación de la actividad en el yacimiento del lado neuquino, los grandes proyectos de infraestructura para evacuar la producción, a saber: Otasa, “Oleoducto Transandino”, Oldeval, “Oleoducto del Valle”, Oleoducto VM Sur y el Oleoducto Vaca Muerta Norte se encuentran todos al sur, en dirección a puertos y con claros objetivos de exportación.

Se anticipa que el desarrollo del potencial productivo de Mendoza no es algo que se pueda esperar en el corto plazo, ni aún en el mediano plazo, ya que no existen ni están en construcción obras de infraestructura de transporte de hidrocarburos, sean oleoductos y/o gasoductos.

Conclusiones

- El crecimiento de Vaca Muerta, en un notorio cambio de paradigma productivo, creó una nueva dinámica en la industria de los hidrocarburos que actúa como una aspiradora de capital intrafirmas, especialmente de la mayor empresa que es YPF, tanto en lo relativo a mano de obra, capital e insumos.

- Es un hecho que YPF (y otras grandes operadoras) vienen disminuyendo sistemáticamente sus inversiones de la actividad convencional desde hace casi una década, con un ritmo de inversiones que a la par se vio incrementado en el no convencional.

- El nuevo directorio de YPF no ha hecho más que acelerar y precipitar un final anunciado, que es su retiro de los yacimientos maduros para ir a yacimientos de máximo potencialcomo Vaca Muerta, y eventualmente el offshore o Palermo Aike.

- En un mercado altamente concentrado, es un enorme desafío encontrar sustitutos aptos (con solvencia técnica y económica financiera) en forma rápida para reemplazar la salida de un jugador clave. El mercado del upstream tiene enormes barreras de entrada tanto técnicas como de capital.

- La velocidad con la que se está llevando a cabo el proceso de transición iría en contra de una salida ordenada.

- Está por probarse la hipótesis de que empresas más pequeñas que YPF puedan ser más productivas y rentables en la explotación de este tipo de yacimientos maduros.

- Existe un riesgo real de que ingresen empresas sin la suficiente capacidad técnica, ni de capital, para practicar un negocio de “ordeñar la vaca” y dejando un “pague dios” en un futuro con la paralización total de los yacimientos y dejando los pasivos ambientales sin sanear.

- Debe tomarse muy en cuenta el enorme costo económico los pasivos ambientales y el riesgo ambiental que conlleva no sanearlos, exigir su remediación, y/o considerar los montos estimados de los mismos en todas las negociaciones.

- Preocupa la continuidad de los puestos de trabajo durante el proceso de transición. Según trascendidos de dirigentes sindicales se estima que sería factible una cobertura de al menos el 80% de los salarios de los trabajadores, que permanecerán en espera hasta que concluya el traspaso, pero con los puestos de trabajo garantizados. Se menciona también la posibilidad de retiros voluntarios o jubilaciones para trabajadores que reúnan esas condiciones o estén cerca.

- En Mendoza, la transición entre YPF y nuevas operadoras involucra alrededor de diez mil trabajadores entre puestos directos e indirectos.

Notas al pie

(1) En los yacimientos convencionales el hidrocarburo está atrapado en trampas estratigráficas, y su liberación ocurre a través de un sistema natural de presión, sin embargo, en algunos casos se utiliza la estimulación hidráulica (recuperación secundaria o terciaria).

(2) Los yacimientos de hidrocarburos no convencionales son reservorios de gas natural y crudo de muy baja permeabilidad o formaciones sedimentarias que contienen petróleo de muy alta viscosidad. Mientras que en un yacimiento convencional la roca madre tiene una permeabilidad que permite migrar los hidrocarburos naturalmente (a lo largo de millones de años) hasta una roca reservorio, en el no convencional lo que se busca es crear artificialmente esta porosidad en la roca generadora del hidrocarburo mediante la técnica de “fracking”, que no es ni más ni menos que fracturar la roca madre de modo tal que permita hacer migrar al hidrocarburo a la superficie a través del pozo.

(3) La industria de los hidrocarburos se divide en 3 grandes subsistemas: Upstream o producción primaria de hidrocarburos (aquí se encuentras los yacimientos y pozos); Midstream o transporte (oleoductos y gasoductos); y Downstream o industrialización de los hidrocaburos (refinerías y/o plantas de la petroquímica).

(4) El anunciado Plan 4×4 por su nuevo Presidente y CEO, Ing Horacio Marín, es replicar el modelo que en las últimas dos décadas convirtió a Brasil en un jugador mundial de la industria petrolera tras el desarrollo del Presal. https://gapp-oil.com.ar/2024/02/07/ypf-los-detalles-del-plan-4×4-de-horacio-marin-con-petrobras-como-modelo/

(5) Cuando un pozo perforado de crudo o gas ya no se va a poner en producción definitivamente, lo que debe hacerse es cegar el pozo. Esto se hace a fin de que el pozo no tenga surgencias tanto de crudo, como de agua de formación (agua con hidrocarburos) sean a la superficie y/o a las napas freáticas de recursos acuíferos que está dentro de los primeros 300 mts de profundidad de cada pozo. Esta operación del cierre definitivo es costosa, ya que implica un equipo torre (un sistema compuesto de máquinas y personas) para cegar definitivamente el pozo.

(6) El costo de levantamiento o lifting Cost, es un concepto muy importante para la evaluación de las reservas y rentabilidad de un campo de producción, este se da en unidades de dólares por barril producido.

(7) El programa integra a quienes realicen inversiones en producción de nuevos pozos, en la reactivación y/u optimización de pozos existentes, incluyendo dentro de la inversión el procedimiento determinado para el abandono de pozos. Con este programa, la provincia reintegra hasta el cuarenta por ciento (40%) de la inversión efectivamente realizada en certificados de crédito fiscal que podrán ser aplicados para el pago del impuesto a los Ingresos Brutos de la Provincia de Mendoza y de las regalías hidrocarburíferas de la Provincia de Mendoza.

(8) Como ser GyP, Gas y Petroleó de Neuquen o Emesa, Empresa Mendocina de Energía y Petrominera, empresas de Neuquén, Mendoza y Chubut respectivamente.

(9) Portezuelo del Viento es un proyecto hidroeléctrico de gran escala, ubicado en el Río Grande, el mayo río provincial sin ninguna regulación. Este proyecto tiene un costo de construcción en alrededor de 1000 millones de dólares.

(10) Sistema Integrado Previsional Argentino, perteneciente al Ministerio de Trabajo, Empleo y Seguridad Social de la Nación.

(11) DDJJ, en el marco de la Resolución 324/2006 y Resolución 69/2016, y toman como referencia los principios y lineamientos del “Sistema de Gestión de Reservas Petroleras”.